Parlons TVA ! La TVA (Taxe sur la valeur ajoutée) est un impôt sur la consommation. Comme son nom l’indique, il s’agit d’une taxe qui s’applique uniquement sur la valeur ajoutée au produit ou service.

Aujourd’hui, la TVA fait partie intégrante du quotidien des consommateurs-trices et commerçant-e-s dans la plupart des pays.

Le principe est simple : le prix payé par les consommateurs-trices finaux-les inclut le prix de vente hors taxe et une majoration du prix correspondant à la TVA. Les commerçant-e-s perçoivent la taxe auprès de leurs client-e-s et la reversent à l’État. Mais avant cela, sera déduite la TVA versée préalablement à ses propres fournisseurs-euses (appelée aussi impôt préalable et TVA déductible). Les fournisseurs-euses reversent ensuite à leur tour la TVA perçue à l’État.

Si le principe de fonctionnement reste identique pour tous les pays appliquant la TVA, les taux et les catégories de taxation peuvent varier.

C’est pourquoi, chez Lightspeed, nous avons décidé de nous pencher sur quatre pays et leurs taux de TVA, soit la France, la Suisse, la Belgique et le Royaume-Uni.

Le guide du restaurateur moderne : Réinventez l'activité en ligne de votre restaurant

Découvrez comment préparer votre restaurant pour un succès à court et long terme.

Les différents taux de TVA en France

Depuis son introduction en 1968 en France, la TVA a été déclinée en plus de cinq types et les taux ont été modifiés une vingtaine de fois.

En France continentale, l’on distingue quatre taux de TVA :

- Le taux normal de 20 % qui s’applique à la plupart des biens et services.

- Le taux intermédiaire de 10 % qui s’applique par exemple pour les produits alimentaires destinés à être consommés immédiatement, pour l’hébergement à l’hôtel et le transport de voyageurs-euses.

- Le taux réduit de 5.5 % qui s’applique par exemple aux boissons préparées destinées à être consommées ultérieurement, les prestations d’hébergement à vocation sociale et les produits alimentaires.

- Le taux super réduit (ou particulier) de 2.1 % qui s’applique surtout dans le cadre des offres culturelles (spectacles du vivant, cinéma…) et les médicaments remboursables par la sécurité sociale.

Certaines situations exceptionnelles permettent l’exonération de la TVA en France. C’est le cas des exportations de marchandises et les livraisons intracommunautaires. Du fait de la TVA intracommunautaire en vigueur au sein de l’UE, lors d’une relation commerciale soumise à la TVA, la marchandise échangée est soumise à la TVA du pays récepteur. Il est important de mentionner qu’en France, la TVA varie également selon le territoire. Ainsi, les taux varient entre la France continentale, la Corse et les départements d’outre-mer qui sont soumis à des régimes territoriaux.

TVA applicable dans la restauration : quels types d’établissements sont concernés ?

Comme indiqué plus bas, les établissements peuvent bénéficier d’une taxe sur la valeur ajoutée (TVA) à taux réduit selon les catégories de produits qu’ils vendent.

Les établissements suivants peuvent ainsi bénéficier d’un taux réduit de TVA à 10 ou 5,5% :

- Les restaurants (restaurant à service complet, restauration rapide, brasserie, etc.) ;

- Les débits de boissons (salon de thé, cafétéria, bar, café, etc.);

- Les snacks situés dans les établissements de spectacles (théâtre, cinéma, etc.), musées, espaces sportifs, centres commerciaux, etc ;

- Les supermarchés ou marchés alimentaires ;

- Les distributeurs automatiques de boissons ou d’aliments;

- Les services de restauration à bord de trains ou de bateaux.

Quels taux de TVA applicables pour les produits vendus dans mon restaurant ?

Lorsque l’on se concentre sur la restauration en France continentale, l’on constate que la TVA varie surtout en fonction :

- de la préparation des aliments,

- à des fins de consommation immédiate ou différée (vente à emporter/livraison) et,

- de la présence d’alcool dans les boissons

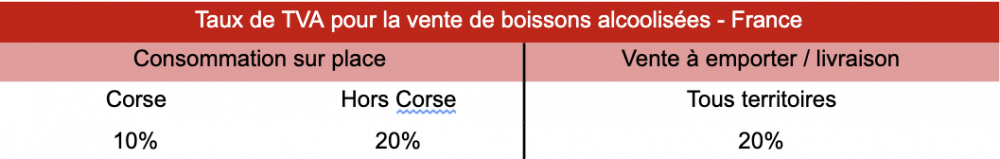

Les taux de TVA pour les boissons alcoolisées

En France, le taux de TVA applicable pour la vente de boissons alcoolisées s’élève à 20%, pour une consommation sur place, à emporter ou livrée.

A noter que le taux diffère si votre établissement est situé en Corse : le taux de TVA collecté est réduit à 10% pour la vente de boissons alcoolisées sur place. (Si vos boissons alcoolisées sont destinées à la livraison ou vente à emporter, le taux appliqué reste à 20%).

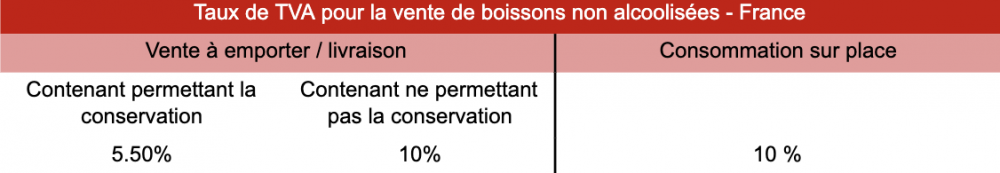

Les taux de TVA pour les boissons non alcoolisées

Le taux de TVA pour les boissons non alcoolisées destinées à une consommation sur place est de 10%.

Si vos boissons sont destinées à la livraison ou à la vente à emporter dans des contenants permettant leur conservation, le taux de TVA taxable est réduit à 5,5% (si le contenant ne permet pas la conservation des aliments livrés, le taux de TVA applicable reste à 10%).

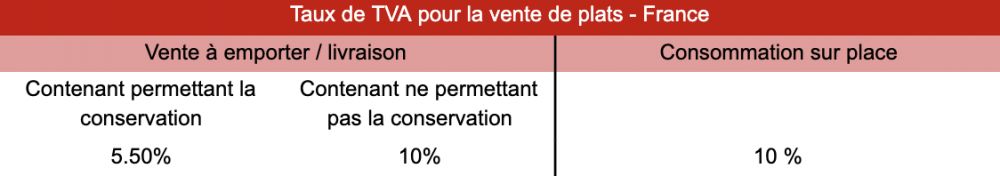

Les taux de TVA pour la vente de plats

Pour une consommation immédiate sur place des plats, le taux de TVA applicable est là aussi de 10%.

Si vous proposez des plats à emporter ou à la livraison empaquetés dans un contenant permettant leur conservation, le taux de TVA applicable est réduit à 5.5%; à 10% si la conservation des aliments n’est pas possible.

Exemple d’aliments destinés à la vente à emporter bénéficiant d’un taux réduit de TVA de 5,5% :

- Le pain

- Les viennoiseries

- Les pâtisseries sucrées

- Les paquets de chips

- Les yaourts vendus avec ou sans cuillère

- Les fruits

Cas particulier : la TVA applicable aux traiteurs

Le taux de TVA applicable aux traiteurs diffère selon que la vente de plats est consommable sur place ou considérée comme livrée.

Dans le premier cas, si le traiteur met à disposition de ses clients du personnel (cuisiniers) ou fournit son propre personnel dans ses locaux, alors le taux de TVA applicable est de 10% (assimilable à de la vente sur place).

Si à l’inverse, le traiteur se charge seulement de livrer des repas sans mettre à disposition de personnel, le taux de TVA sera réduit à 5,5%.

Cas des ventes mixtes impliquant plusieurs taux de TVA

Dans la restauration, il est évidemment très fréquent de vendre plusieurs catégories de produits en même temps (plats accompagnés de boissons alcoolisées ou non).

Dans ce cas, chaque vente de ces produits doit être facturée séparément avec son taux de TVA adéquat.

Par exemple, si vous vendez sur place une salade accompagnée d’une eau plate, votre facturation doit appliquer une TVA à 10% pour votre salade et une TVA de 10% pour votre boisson non alcoolisée.

Si aucune distinction n’est faite entre vos produits (plats / boissons), le taux de TVA s’appliquera à un taux normal de 20%.

Pour éviter toute fraude, la loi sur la TVA entrée en vigueur le 1er janvier 2018 cherche à contrer la fraude à la TVA pratiquée par certain-e-s professionnel-le-s assujetti-e-s à la taxe. Cette loi contraint les commerçant-e-s à utiliser un logiciel de gestion ou d’un système de caissecertifié (consultez la version complète des modificationsici).

Liste détaillée des taux de TVA par catégorie en France (p. 53-56)

Informations supplémentaires sur la TVA pour les professionnel-les par l’administration française

Déclaration TVA dans le secteur de la restauration : TVA applicable sur les débits ou les encaissements ?

En France, tout gérant d’établissement d’une brasserie, bar ou restaurant doit déclarer la TVA collectée auprès de ses clients en fonction des débits perçus.

Autrement dit : toutes les opérations facturées en débit dans votre établissement doivent donc être soumises à la TVA.

Avec la COVID-19, puis-je me faire rembourser mes crédits de TVA ?

Pour aider les restaurateurs face à la crise sanitaire de la COVID-19, le gouvernement a mis en place un remboursement de crédit de TVA, que l’établissement dans la restauration peut effectuer depuis son espace professionnel.

Il est également possible de récupérer votre TVA sur vos frais de restaurant (pour cela, pensez à bien conserver vos factures)

La TVA en Suisse

La TVA a été introduite en Suisse en 1995, remplaçant ainsi l’impôt sur le chiffre d’affaires (ICHA). Depuis lors, son taux a subi cinq modifications. Aujourd’hui, vous rencontrerez trois taux de TVA en Suisse :

- le taux normal de 8.1 % qui s’applique à la plupart des biens et services.

- le taux réduit de 2.6 % qui s’applique aux produits de première nécessité, tels que les denrées alimentaires.

- le taux spécial de 3.8 % réservé à l’hôtellerie, sous la forme d’un taux perçu sur les nuitées.

Dans la législation suisse, certaines prestations telles que les cadeaux en provenance de l’étranger sont exonérées de l’impôt. D’autres prestations, comme celles relevant du domaine de la santé ou de l’éducation, sont quant à elles exclues du champ de l’impôt.

TVA spécifique à la restauration en Suisse

Lorsque l’on se concentre sur la restauration en Suisse, la plus grande différence de taxation réside dans la décision du lieu de consommation.

Le même produit sera soumis à une TVA de 2.6 % s’il est pris à l’emporter et 8.1 % s’il est consommé sur place.

Les boissons alcoolisées avec un volume supérieur à 0,5 % vol. d’alcool sont soumises au taux de TVA normal de 8.8 %, dans le commerce, comme au restaurant.

Informations supplémentaires sur la TVA en Suisse

La TVA dans le secteur de la restauration en Belgique

Le secteur de l’Horeca en Belgique bénéficie également d’un taux de TVA différencié en fonction de la nature du service proposé aux clients.

Si les clients consomment sur place, la TVA appliquée est :

- de 12% sur les plats préparés

- 21% pour les plats consommables immédiatement et ne nécessitant pas de préparation en cuisine (ex : sucre, boissons)

- 21% pour les boissons (alcoolisées ou non)

Là encore, en cas de service complet (comprenant la vente d’une boisson et d’un plat préparé, par exemple), le taux de TVA doit être différencié par facturation. Si cette distinction n’est pas conduite, le prix total inclut une TVA globale de 21%.

Si les clients commandent à emporter ou se font livrer, la TVA est alors réduite à 6% pour les plats et boissons non alcoolisées (la TVA est maintenue à 21% pour les boissons alcoolisées).

La “VAT” au Royaume-Uni

Depuis son introduction au Royaume-Uni en 1973, la TVA (“VAT” en anglais) a elle aussi connu plus de 10 variations de taux.

Aujourd’hui, on dénombre trois taux de TVA :

- le taux normal (Standard rate) de 20 % qui s’applique à la plupart des biens et services.

- le taux réduit (Reducedrate) de 5 % qui s’applique à une sélection de biens et services comme par exemple les appareils de chauffage, les sièges pour enfants et les sources d’énergie.

- le taux zéro (Zero rate) de 0 % qui s’applique par exemple à l’offre culturelle et sportive, ainsi qu’à de nombreuses activités de construction.

TVA spécifique à la restauration au Royaume-Uni

Au Royaume-Uni, la plupart des aliments et boissons destinés à la consommation humaine sont soumis à une TVA de 0 %.

La restauration et les services traiteur sont soumis aux taux de TVA standard, soit 20 % si les aliments et les boissons sont commandés pour être consommés sur place, si les plats à l’emporter sont chauds et s’il s’agit de traiteur.

Néanmoins, si les plats à emporter sont froids, ils seront soumis un taux de TVA de 0 %. Certains aliments seront toujours soumis à un taux TVA standard de 20 %, comme par exemple les chips, glaces et pâtisseries.

Mesures temporaires suite à la COVID-19

Le 8 juillet 2020, le gouvernement britannique a annoncé qu’il introduirait temporairement un taux réduit de TVA de 5 %pour certaines prestations de services de restauration.

Le 24 septembre 2020, le Chancelier de l’Échiquier a annoncé que le taux réduit temporaire serait prolongé jusqu’au 31 mars 2021.

Liste détaillée des taux de TVA par catégorie au Royaume-Uni (p. 113-116)

Conclusion : la gestion de la TVA, un vrai casse-tête !

En effet, gérer les impôts n’est jamais évident. Si l’on y ajoute la TVA, bonjour le mal de tête ! Mais pas de panique, grâce à la flexibilité de son logiciel de caisse enregistreuse, Lightspeed vous propose des catégories de TVA adaptées au pays dans lequel vous exercez votre activité.

Notre expérience dans la gestion d’établissements de tous types dans plus de 100 pays, notamment des multi-sites et des franchises, nous permet d’offrir des solutions pour gérer divers profils de TVA à travers le monde. Gérer vos établissements de manière centralisée devient un jeu d’enfant grâce au système d’encaissement sur iPad Lightspeed Restaurant !

Simplifiez votre comptabilité avec Lightspeed

Automatisez les opérations de gestion de votre restaurant grâce au système de caisse Lightspeed Restaurant.

Des nouvelles qui vous concernent. Des conseils que vous pouvez appliquer.

Tout ce que vous devez savoir, directement dans votre boîte mail.